Blockchain-Versprechen: Decentralized Finance

Viel Potenzial, wenig Konkretes

von Anna Kobylinska - 12.10.2020

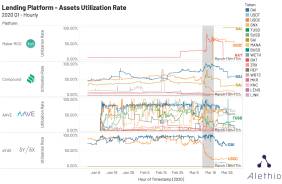

Covid-19-Effekt: Im DeFi-Ökosystem von Ethereum konnte die Kreditplattform Maker MCD im März 2020 einen sprunghaften Anstieg der Aktivitäten mit dem Token USDC verzeichnen.

(Quelle: Alethio)

Eine zentrale Aussage der Studie lautet: Drei von vier Befragten (75 Prozent) sehen die Blockchain-Technologie als relevant an. Die Blockchain-Aktivitäten ihrer eigenen Unternehmen halten sich bislang jedoch noch in engen Grenzen. Nur 22 Prozent der Finanzdienstleister setzten sich schon konkret mit Blockchain-Technologien auseinander.

Schuld sein an dieser Zurückhaltung sollen vor allem fehlende Budgets. 97 Prozent der befragten Organisationen haben für Blockchain-Initiativen weniger als 100.000 Euro pro Jahr und damit „keinen signifikanten Budgetrahmen“ zur Verfügung. Noch erstaunlicher: Mehr als jedes vierte Unternehmen hat maximal 10.000 Euro dafür eingeplant. Und sogar nur neun Organisationen (3 Prozent) können zur Finanzierung ihrer DLT-Initiativen aus einem sechsstelligen Verfügungsrahmen schöpfen; dabei handelt es sich um Finanzdienstleister mit über 500 Mitarbeitern.

Weitere Erkenntnis des Berichts: Während das Potenzial der Blockchain weiterhin überzeugt, ist der Hype um Kryptowährungen verpufft. 79 Prozent der Befragten sehen Kryptowährungen als „gar nicht relevant“ an. Keinem der großen und bekannten Coins (Bitcoin, Ethereum, Ripple, Neo, IOTA, Bitcoin Cash) konnten sie etwas abgewinnen.

Die Studie bestätigt dagegen „die Beständigkeit der klassischen Anwendungsfälle“ von Blockchains. Deutsche Finanzdienstleister setzen demnach langfristig vor allem auf Anwendungen im Umfeld von Informationssicherheit (60 Prozent), Auditing und Datenintegrität (42 Prozent) und Peer-to-Peer-Bezahlsystemen (31 Prozent). Als größtes Hindernis für mehr Blockchain-Anwendungen nannten die Befragten in erster Linie die niedrige Transaktionsgeschwindigkeit im Vergleich zu anderen Zahlungsmethoden wie etwa Kreditkarten.

Über die Hälfte der Befragten (54 Prozent) sehen fehlende regulatorische Voraussetzungen als entscheidende Show-Stopper. Die PwC-Analysten aber sagen: Fehlende Regulatorik sei „keine Ausrede für Untätigkeit mehr“. Auch hätten sich Befürchtungen hinsichtlich der Auswirkungen der EU-Datenschutz-Grundverordnung auf die Blockchain als unbegründet erwiesen, so die Sicht von PwC Deutschland.

Die PwC-Analysten zogen aus den Aussagen der Befragten eine Reihe von Schlussfolgerungen: Trotz des Potenzials der Blockchain zeichne sich für Finanzdienstleister der „alten Schule“ ein Handlungsdruck „noch nicht“ eindeutig ab. Der Einsatz von Blockchain-Anwendungen erfolge zudem bislang „nicht zielgerichtet“ und den Mehrwert der Blockchain sehe die Finanzindustrie nicht in den bekannten Kryptowährungen.

Heutige Anwendungen der Blockchain-Technologie zielen laut PwC bislang vor allem auf Effizienzsteigerung ab. Das eigentliche Potenzial sehen die Analysten jedoch in der Erschließung neuer Geschäftsmodelle. Sie raten Unternehmen deshalb zum Ausloten „kooperativer Geschäftsmodelle“.